蚂蚁金服下的到底是一盘什么棋?

大多数人可能都知道蚂蚁金服是支付宝的股东、马云叔叔控制的一家互联网金融集团,但是它到底是干嘛的,它的钱到底是怎么赚的,可能就不是特别清楚了。

10 月 16 日我参加了蚂蚁金服在上海召开的 2015 开放日活动,彭蕾带领 10 多位高管悉数到场,接受台下上百名记者的拷问,我一整天都听得非常认真,现在自认为终于理解了它的业务逻辑,特分享给一直订阅“The one @许维”的读者们。

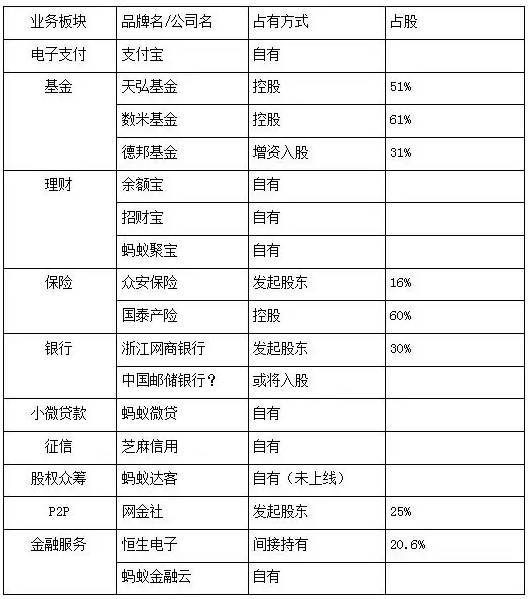

首先我们来看一张腾讯科技总结的表格,看看蚂蚁金服现在都做了哪些事情:

从这张表格当中我们可以看到,蚂蚁金服一共有 10 大业务板块,除了证券业务以外,传统金融行业的银行、基金、保险、理财业务都有涵盖,而且还包括了传统金融行业没有做的第三方支付、股权众筹、P2P 业务,以及征信和金融云这两大支撑性业务。

好复杂有没有?对于非金融行业人士来说,要理解起来还真的是很痛苦。

现在让我们暂时先离开金融行业一会儿,大家想想看,对于任何一家商业公司来说,最重要的事情是哪几件呢?其实就三件:融资、产品、销售。也就是说,无论你做的是房地产、手机还是火锅店,你每天都在关心的无非就是找到足够的钱来维持公司运转,保质保量的生产产品(或者提供服务),然后想方设法把产品(服务)卖出去。

金融行业虽然看起来和其他行业区别很大,其实本质上是一样一样的。当我们去银行贷款的时候,比如说我们贷了 100 万,年利 5%,那么银行出售给我的商品就是“2015 年的 100 万元”,而我付出的价格是 2016 年的 105 万元。理财产品也是一样的道理,如果我买了一份年化收益 5% 的 100 万理财,那么我就是用 2015 年的 100 万购买了“2016 年的 105 万”这个商品。

因此,无论银行、保险、理财还是基金,它们都属于某种类型的金融产品,金融机构“生产”这些产品,然后再通过诸如银行网点、代理公司、互联网金融等渠道销售给终端客户。

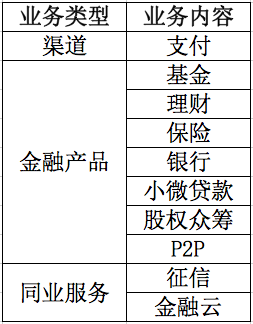

现在再回来看蚂蚁金服的 10 大业务,其中基金、理财、银行、小微贷款、保险、股权众筹、P2P 这 7 大业务其实都可以归类为“金融产品”,而支付宝则是一条销售渠道,征信、金融服务则是为同业机构提供支撑性服务的业务,性质有所不同。至此,我们可以将蚂蚁金服的业务总结为如下一张表格:

现在,要理解蚂蚁金服的业务逻辑就简单多了:金融产品单元就像车间,源源不断的生产产品,然后它们交给支付宝这个渠道去出售,至于同业服务,则是对供应链上游的渗透,不指望这块业务能赚多少钱,但通过它能够去增强对供应链的影响力。

我觉得蚂蚁金服最大的逻辑就是这样,接下来我们转入一些更具体、更有趣的问题。

为什么支付宝 9.0 要抄袭微信呢?

答:做零售的人都知道“渠道为王”,支付宝就是蚂蚁金服的渠道,就是那张王牌。支付宝在,则 7 大金融产品都有出口,支付宝如果被削弱,则 7 大金融产品就被憋死。因此,虽然第三方支付是一块不赚钱还要贴钱的业务,蚂蚁仍然会把支付宝作为核心中的核心,一定会全力保卫。

腾讯在金融行业的根基虽然不如蚂蚁深厚,但是手握 QQ 和微信这两张牌的腾讯其实不容小视,微信支付、QQ 支付今年明显在终端加强了攻势。腾讯这一招可谓釜底抽薪,它知道支付宝对蚂蚁的战略价值,也知道自己在 C 端的优势能对支付宝造成杀伤,因此拼命的发展第三方支付业务。

有些媒体分析说支付宝 9.0 是要做社交,这种分析实在是过于表面,但凡有一点点产品经验的人都能知道支付宝要变成社交软件绝无可能。那为什么它还要抄微信呢?其实它要的是 B 端和 C 端的连接能力,而类似微信公众号的产品形态是目前最佳的连接方式。

使用过扫码支付的人都知道,在我们成功付款的同时,系统就自动订阅了这个商户的支付宝公众号,这就使得商家能够具备连接消费者的能力。在 9.0 之前,支付宝缺乏 B 和 C 的连接能力,而微信具备,微信单靠这点就能够在 B 端建立起对于支付宝的优势,因为商户有可能倾向于鼓励消费者使用微信支付,从而继续和消费者保持联系。

9.0 对于支付宝来说,其意图不在社交,而是搭建 B 和 C 的连接能力,本质上是一种防御行为。

为什么蚂蚁金服要让已经关门好几年的口碑网再次复活呢?

答:个人认为,口碑复活的直接意义在于丰富支付场景,根本目的在于夯实支付宝这个入口的护城河,防止其入口地位被腾讯系颠覆。

衣、食、住、行是消费的四大支柱,要保护住支付宝钱包的入口地位,就必须让用户在这四个地方都用支付宝进行支付。而这四大支柱当中“食”和“行”的频次最高,属于支柱中的支柱,可谓兵家必争之地。滴滴和快的已经合并,“行”这个战场暂时可以放心。此前阿里虽然投资美团,但只是财务投资,阿里并没有话语权,因此,支付宝在“食”这个场景里其实是缺少控制力的。如果微信支付和大众点评互相配合打组合拳,消费者只有通过微信支付才能享受某些权益,商家只有用微信支付才能使用某些营销服务,则支付宝的入口地位将会受到削弱。

所以,哪怕口碑不赚钱,阿里也需要在 O2O 这个高频场景保持存在感,从而形成从交易到支付的闭环,没有交易做支撑的支付是不稳固的。

蚂蚁金服和传统金融业的关系是怎样的?

答:余额宝推出的时候,媒体上有些声音认为以支付宝为代表的互联网金融企图颠覆传统金融,也有传统金融机构人士撰文抨击互联网金融企业,警告说金融的水很深,不是你们想颠覆就颠覆。

事实上,蚂蚁金服在具体的业务选择上,和传统金融机构的市场重合度微乎其微,它是在创造一个增量市场,而非去抢存量市场的奶酪。中国的金融业以银行势力最大,银行的资产体量相当于保险、证券、债券、理财等机构总和的2倍,银行业又以国有四大行体量最大,其客户主要为大中型企业和高净值个人,数量巨大的中小微企业和低净值个人很难得到金融资源,这是一个巨大的蓝海市场。蚂蚁金服之所以命名蚂蚁,其寓意就在于聚焦于中小微企业和普通人,这个市场定位和传统金融机构的定位形成了明显的差异化,因此不存在颠覆的情况。

事实上,就像淘宝自己不卖货、只是给零售商提供平台服务一样,蚂蚁金服的大部分金融产品并非自营,而是搭建平台,帮助传统金融机构在支付宝渠道售卖产品,二者不但不竞争,反而是合作伙伴关系。

那么问题又来了,为什么传统金融机构自己不去做中小微企业和低净值个人客户呢?这其实就是渠道效率的差距了。前面我们已经说了,金融产品也是产品,它业需要通过渠道进行销售,银行、券商之所以要开设密密麻麻的网点,就是为了搭建渠道。传统渠道的效率较低,这就决定了其客户吞吐量有限,只有提高单位客户价值方可获利。而蚂蚁金服背靠阿里巴巴的整个生态系统,拥有大量历史交易数据,它可以利用软件迅速判断客户的信用状况,由软件直接进行放贷,这种操作方式的效率远远高于传统金融机构依靠人工进行征信、放贷的操作方式,因此它能够应对海量的客户吞吐量,而这是传统金融机构不具备的能力。

除了渠道效率更高之外,互联网金融在产品供给方面也具有差异化的想象空间。传统金融机构提供的资产标的一般较重,公司股权、债券、信托、基金、期货、大宗商品等资产的“生产”门槛很高,这就造成可供投资的标的物有限。事实上,消费信贷现在几乎是一片蓝海,除了汽车、房地产等大宗消费品以外,大量的消费品尚未资本化,一旦消费金融大门开启,可供投资的标的物供给量将会井喷,而这个领域,对传统金融机构是不可能完成的任务,而对坐拥交易数据和交易双方信用数据的阿里巴巴来说则是顺水推舟的事情。

蚂蚁聚宝和支付宝钱包是什么关系?

答:蚂蚁聚宝是一个专门用于销售金融产品的app,它聚焦于理财功能。

支付宝钱包则是一个以支付场景为核心的综合app,它包含三大功能板块:

工具类应用:支付、转账、收款、信用卡还款、芝麻信用、记帐本、汇率换算等;

消费类应用:口碑、天猫、淘宝、去啊、城市服务、机票火车票、手机充值、滴滴出行、淘宝电影、彩票等等;

理财类应用:余额宝、招财宝、娱乐宝。

有些读者可能会问:既然蚂蚁主要靠出售金融理财产品赚钱,支付宝这个业务不赚钱反而要贴钱,那是不是只要把蚂蚁聚宝做大了,支付宝就没必要了?

那肯定不是。从使用频次上来看,工具>消费>理财,只有高频次应用才有可能成为入口。其实在蚂蚁聚宝之前,市场上已经存在诸多理财类 App,然而其用户量和支付宝钱包相距甚远,这主要就是因为理财属于低频次应用,所以很难上量。

支付宝钱包因为使用频次足够高,因此具备入口价值。而纯粹提供理财产品的蚂蚁聚宝不具备入口价值,它的定位应该是承接由支付宝导入的理财客户,为其提供体验更好的服务,从而留住这些客户,提升单位客户价值。

题图来自;Black Rock