Spotify 公布上市后首份财报,股价大跌超 10%

5 月 3 日,音乐流媒体服务商 Spotify 发布了上市一个月后的第一份财报,虽然付费订阅用户增长基本符合预期,营收约为 13.6 亿美元,但由于业绩指引中说到未来几个季度增长将会放缓,股票在本周四大幅低开,跌幅超过 10%。

Spotify 2018 年 Q1 的财报显示,月活用户为 1.7 亿,付费订阅用户为 7500 万人。对比上一季度的付费订阅用户为 7100 万人,环比增长约为 5.6%,出现了明显放缓。

虽然 Spotify 的付费订阅用户比 Apple Music 在一季度的 4000 万要多。但作为一个以付费订阅用户安身立命的在线音乐应用,这样的增长着实无法让投资者满意。

此外,让投资者不满意的还有增长放缓的广告业务收入。在过去的这个季度里,Spotify 开始向用户提供部分免费服务,也在不少地方试图通过优惠活动来拉新。非全款订阅(即使用广告支持类订阅服务)的人数在一季度增长到 9900 万人。但这也使得用户量上升的同时,他们平均从每个用户身上挣到的钱变少了。这体现在总订阅用户环比上涨 7%,订阅收入则是环比增长了仅 2% 上。

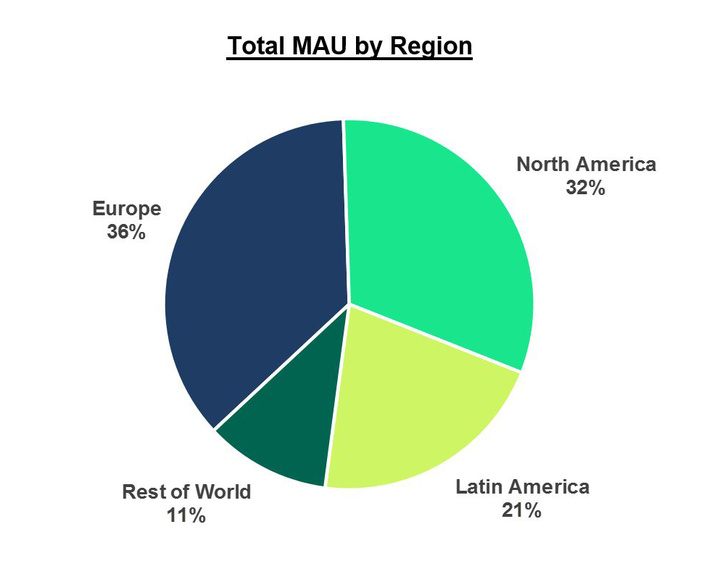

作为目前全球最大的音乐流媒体公司,Spotify 大部分的用户在欧洲和北美,占比分贝为 36% 和 32%,拉丁美洲位列第三为 21%。在国际市场上,Spotify 目前的主要对手是 Apple Music,同时还被 Google、亚马逊等科技巨头的音乐流媒体服务追击。

而在国内,在线音乐服务的七成市场被腾讯音乐旗下的酷狗音乐、QQ 音乐和酷我音乐这三个应用占领,据《全球音乐报告》在去年 5 月的数据显示,这三个应用的付费会员总和已经超过 1500 万。其中 QQ 音乐在 2016 年首次宣布实现了盈利。

去年 12 月,腾讯音乐与 Spotify 联合宣布股权投资,腾讯持有 Spotify 7.5% 股份,Spotify 持有腾讯音乐 9% 的股票。有消息显示,腾讯音乐将在今年启动 IPO。

4 月初 Spotify 还采取了跟平常 IPO 不一样的方式上市,它没有事先聘请银行寻找潜在的投资者,而是在没有约定价格的情况下直接面向市场。估计是 Spotify 在全球市场的影响力和知名度,让它有这样的勇气“裸奔”上市。

当时它在招股书上也很诚实:

我们普通股股价可能比一般承销的 IPO 股价的波动性更大。而且,在纽约证券所上市后,股价也可能会迅速地遭遇显著下跌。

Recode 认为,Spotify 的“裸奔”上市,更像是硅谷和华尔街之间的一种权力斗争,如果 Spotify 走向资本市场的方式没有出大岔子,那么越来越多的高价值公司也会向 Spotify 学习,不会在上市这个环节上,支付给华尔街一大笔费用。

这样的上市方式估计在后续会有不少的效仿者,不过眼下 Spotify 更着急是找到让投资者满意的增长方式,这其中除了用户增长,还包括营收的增长。

《财富》杂志评论了 Spotify 持续亏损的原因:

像 Spotify 这样的流媒体服务公司,它们所提供的产品或者服务,都高度依赖单一的供应商——音乐产业。而这些供应商,要不是垄断,要不就是受到政治法规的深刻影响。

《财富》认为,无论这些流媒体服务公司的技术多么先进,用户量多么巨大,他们自身依然无法从中享受到高额的利润,原因是他们需要为音乐的版权支付高额的成本。

不过音乐生态确实高度依赖唱片公司对音乐和艺人的投资,音乐需要被合理估值,唱片公司和音乐创作人都需要从中获得合理的回报。

题图来自 CryptoCurry