裁员 10%,蔚来的「自救」难题

活下来,把寒气传递给每一个人。

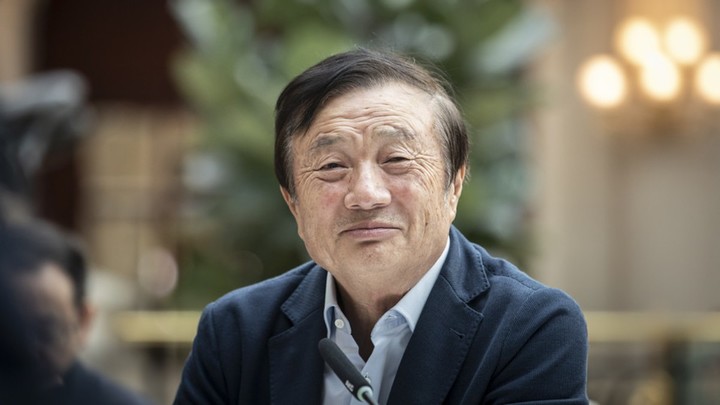

去年 8 月,任正非在一次面向华为内部的谈话中这样说道。

▲ 图片来自:Bloomberg News

「寒气论」过去一年,这股寒气最终还是吹到了车圈。据每人 Auto 独家消息报道,奇瑞捷豹路虎已于 10 月开启了新一轮裁员,裁员比例大概在 15%-20%,岗位变动波及产品工程、质量管理、生产制造以及物流发运管理等多个部门。

寒潮过境,众生平等。

合资车企在寒风中瑟瑟发抖,新势力们也同样「难逃一劫」。几天前,李斌向蔚来内部发布了一封气氛沉重的全员信,信中指出公司进行了三十多场两年经营计划的分析讨论会,最终决定进行组织优化、降本增效,蔚来将会减少 10%左右的部门岗位。

▲李斌 图片来自:Bloomberg

在本次裁员潮中,受到最大牵连的当属蔚来的手机、电池部门。NIO Phone 处在造车业务边缘,裁员变动在情理之中。而电池部门的调整同样早有征兆,自去年开始筹备自制电池,蔚来的电池研发团队已经突破 800 人,每年的研发投入预计超过了 10 亿元。

电池自研的难度超出了蔚来内部的预期,在遭遇产线、技术多重碰壁后,支出庞大的电池自研业务,成为了蔚来其中一个繁重的包袱。今年 9 月,蔚来开始探索电池自研新模式,蔚来与蜂巢能源成立合资公司,共同开发大圆柱电池,以此降低电池业务的运营成本。

第二季度财报数据显示,蔚来单季度的研发支出高达 33.4 亿元,研发支出连续三季度破 30 亿,而在高额研发投入的另一面,蔚来单季度的净亏损环比增长 27.8%,达到了 60.56 亿元。事实上,「失血」严重的蔚来并不是没有为销量复苏而挣扎过。

为了及时「止血」,蔚来开始放缓未来的新车计划,着手铺开更多的销售资源。李斌在财报会议中坦言,蔚来的销售人员在数量和能力上都远远落后于市场竞争对手,9 月底蔚来预计将会初步达成 5000 人的销售招聘目标,提升销售竞争力的同时还会抓紧渠道下沉,续上解绑换电权益激活销量的这口气。

显而易见的是,在铺开更多的销售资源后,蔚来 2 万上下浮动的月度销量仍然显得「杯水车薪」。没有立竿见影的效果,走到裁员这一步,足以看出蔚来的着急。

内忧、外患

蔚来,就像是房间里的大象。

「高举高打」的品牌路线塑造了蔚来,然而为人津津乐道的高端豪华,此刻也正成为蔚来一件褪不去的长衫。为了讲述高端故事,蔚来在这些年触及了大量的配套业务,换电站资源扩张、电池自研投入、入局智能手机、芯片自研甚至包括出海布局。

在蔚来看来,这些「烧钱」的业务是可以坚定持有的价值投资。不过,正如变幻莫测的股市那般,长期持有并非只是一条平坦曼妙的拉升曲线,上行的同时往往伴随着剧烈的震荡。除了没法看清上行下行的方向,谁也无法保证自己不会被下一个震荡「深坑」掩埋。

为自己的大规模扩张买单,现在的蔚来就处在另一个震荡「深坑」。在上半年的财报中,蔚来半年净亏损同比扩大 139.7%,亏损累计达到 107.9 亿元。裁员、业务的收缩,只是「节流」的其中一步,想要做到健康的「开源节流」,蔚来还需要找到新的增长点。

▲图片来自:Bloomberg

寻找新的增长点绝非易事,蔚来还有着自己的「内忧外患」。

在全员信中李斌透露,蔚来今年已经交付了 5 款全新产品,在成交价 30 万以上的纯电市场获得了 40%以上的市场份额。40%的份额数据足够唬人,从纸面上看,蔚来掌握着 30 万以上纯电市场接近半数的市场占有率,不过这样强势的市场表现,倒是有些「外强中干」的味道。这与蔚来本身的产品无关,很大一部分原因是在蔚来发力的赛道上。

国内 30 万以上的纯电市场是特殊的,我们曾经在《要造增程车的小米,正在紧急避险》的文章中提到过,国内纯电市场正在陷入增长乏力的困局。2021 年国内纯电销量同比增长达到 158.68%,但从 2022 年开始纯电市场开始「撞墙」,整体预期出现较大面积的下行萎缩,同比增速放缓至 68.4%;而在刚刚过去的 2023 年上半年,纯电销量增速断崖式下滑至个位数,仅为 2.5%。

整体市场下行,价格也成为了下行波动的关键因素。截至今年 4 月,20-30 万的价格区间,纯电车型的占有率约为 25%;而一旦价格突破至 30 万红线,落位至蔚来的主力区间,纯电渗透率就大幅度下滑至 14%。

看起来品牌占有率出色的价格区间里,实则销量基本盘并不大,在这个价格区间里蔚来的新用户增长极其有限。与之相比,插混才是现阶段主力的新能源走量的「版本答案」。

纯电销量潜力见顶是其中一方面,另一方面 30 万以上的纯电市场还是「钝感」市场。

在今年的第二季度,蔚来宣布解绑换电权益全系降价 3 万元,入门车型 ET5 开始真正下探至了 30 万以下纯电市场,鲜有的「定价直降」迅速激活了蔚来的销量。接下来的 7、8 月份,蔚来的月度交付分别为 20462 台以及 19329 台。

不过,「降价+ES6」的组合拳效果没有得到延续,9-10 月份,蔚来的月度销量回落至 15641 台以及 16074 台,与同比增长达到 292%、302.1%的小鹏、理想相比,蔚来的 10 月交付量首次掉到了三家新势力的末席。

世界存在参差,30 万上下两个市场也完全是两种不同的生态模式。蔚来官宣降价 3 万,也仅有入门款 ET5 的能够勉强摸进 30 万以内的边缘。绝大部分的车型产品都在 30 万大开的价位,对于这一批的价位用户来说,松绑换电权益的降价优惠感知并不足够敏感,蔚来的降价辐射实际上并不强,单凭入门级车型达到理想的销量表现也不现实。蔚来降价有些「饮鸠止渴」的味道。

国内纯电市场陷入「停滞」,蔚来还把视线放到海外,想要「两条腿」走路,蔚来应该算是最早探索海外增长的新势力之一。

▲蔚来海外版 EL6

然而,蔚来的欧洲出海业务也算不上是亮眼。蔚来不计成本在欧洲当地建设 NIO House,但过去上半年,蔚来在欧洲地区收获的销量成绩仅为 800 余台。海外市场销量回报周期以「年」为计量单位,蔚来的高昂运营成本是长期不成正比的。根据路透社报道,蔚来在欧洲市场正在探索新的销售体系,放弃原本的单一直营模式转向经销商模式。

国内外市场的「内忧外患」,让蔚来处在了增量的尴尬期。

好牌、晚出

暂时放弃「高举高打」的姿态,接地气才是蔚来破局的关键,阿尔卑斯就是蔚来手中还没打出的「好牌」。

蔚来借助子品牌彻底下探至 20 万走量市场,在不影响原来品牌调性的前提下,额外创造产品增长点,这把算盘打得很响。不过,看似美好的计划设想,实际上阿尔卑斯还是来得太晚了一些。

▲ 阿尔卑斯路试车

临近 2023 年年末,我们发现国内的汽车市场不仅被「井喷」的 MPV 车型主导,20 万价位的纯电轿车市场也出现了明显的拥挤化趋势。小鹏这样的「本地人」暂且不谈,仅在年末的第四季度,就有奇瑞与华为联手打造的智界 S7 以及极氪首款纯电轿车 007 相继发布,而 2024 年年中,小米同价的首款纯电轿车也将加入战场,20 万区间的纯电轿车市场玩家骤增。在蔚来的计划中,2024 年年底才将将发布的阿尔卑斯,显然是「赶了个晚集」。

▲Zeekr 007

值得注意的是,在这些涌现的纯电轿车产品上,我们还看到了 20 万纯电市场生态规则的巨变。无论是小鹏 P7i、智界 S7 还是接踵而来的小米「摩德纳」,都有着明显的「智能化」特征。小鹏 G6 的订单结构中,Max 智驾版车型的订单比例甚至占到了 70%以上,智能驾驶从小鹏引领的「平民化」,到华为问界掀起的「大众化」,最终演进到如今的「标配化」,智驾已然成为了 20 万纯电赛道的关键需求,而这正是蔚来、阿尔卑斯不太能占到便宜的地方。

在「既要又要」的 20 万纯电轿车赛道上,高压架构+换电可能已经难以成为产品的「护城河」,智驾能力占领高地,成为了这个价位区间新的技术门槛。姗姗来迟的阿尔卑斯,最终面临的境况,可能与主线蔚来没有什么不同。

难觅增长点的蔚来,还在解眼前的「自救」难题。