图表展示真实三星的獠牙

苹果为了遏制三星的发展,以专利诉讼为要挟,不但迫使三星交了 10 亿美元的罚金,还阻碍部分三星产品在欧美等国家上市。

苹果的敌意似乎只能减缓,但无法阻挡三星前进的脚步。后者最近捷报连连,公司市值一度突破 2000 亿美元,IDC 的最新数据表明三星在全球智能连接设备市场中占据重要的地位,其出货量占总出货量 21.8%,比苹果高 6.7%。

Asymo 自上个月以来开始将注意力投放在崛起的韩国巨人上,陆续发表几篇文章分析三星的方方面面,包括收入、运营收入、成本结构以及资本结构。

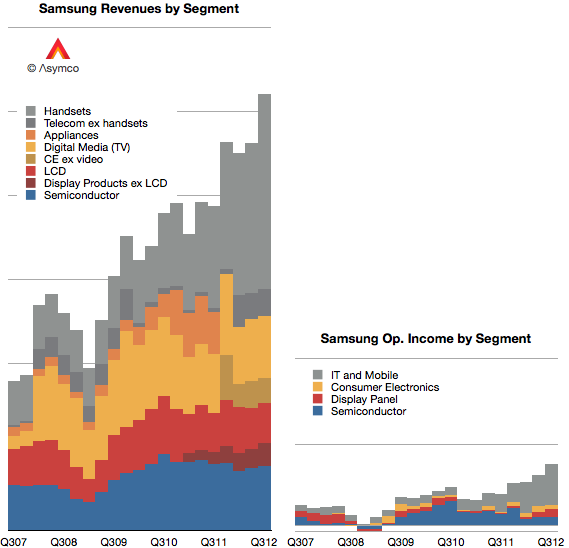

收入、运营收入

三星最近内部有所调整,现在主要有四大部门:

- 半导体部门:业务包括内存、CPU 等产品的生产;

- 显示器部门:曾用名“LCD”;

- 电信部门:业务以移动产品为主,还包括电信运营商服务以及桌面电脑生产。该部门最近更名为 IM(IT 和 Mobile communications);

- 消费电子部门:该部门由“数字媒体和电器用具”更名而来,其主要业务是销售电视机,还包括其它的消费电子产品和电器。

公司未来将合并半导体以及显示器部门,新部门将名为 DS & Consumer Electronics & IM into DMC。

按照部门各自的收入,以及运营收入,Asymco 绘制了图一,每条栅格线代表 100 亿美元的收入:

值得注意的是,三星的财务报表给出的数字是收入总额,换言之,该收入还包括了分部之间的销售收入。

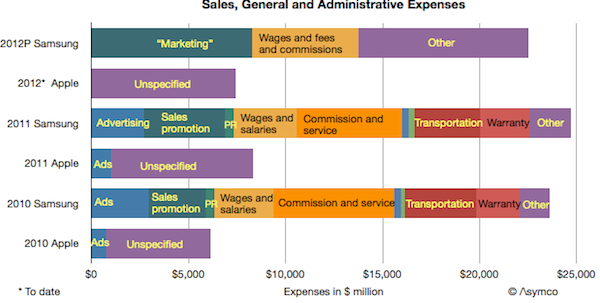

成本结构

图二表明三星在 2010 年、2011 年、2012 年的销售、综合及行政费用(SG&A),可以看出三星的开销很大,比苹果要高得多。值得注意的是,该图表中,苹果的支出还包括 Apple Sotre 的运营所需、销售人员的工资等等。

Asymco 计算了三星各项开支占据销售收入的百分比:

- 广告:3%

- 促销:5%

- 运输:4%

- 保修:3%

- 公关:0.5%

也就是说,三星的 SG&A 占销售收入的 15.5%。而苹果的 SG&A 仅占销售收入的 6.5%,其中广告仅为 0.78%。

Asymco 预计 2012 年三星的 SG&A 将达 300 亿美元,是苹果的三倍。

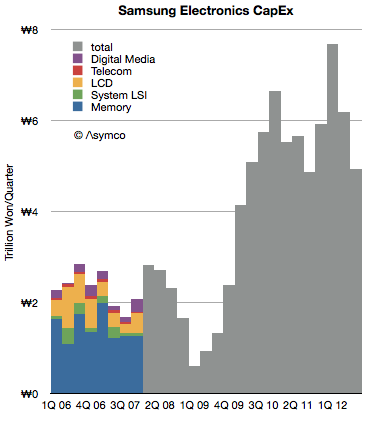

投资结构

如何找到三星的投资结构?Asymco 回顾了三星历年个季度的资本支出,得到图四:

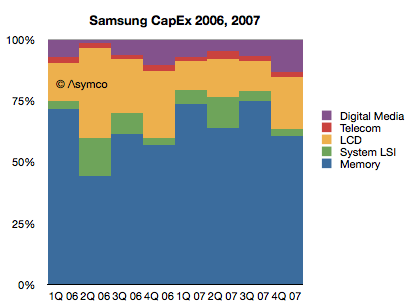

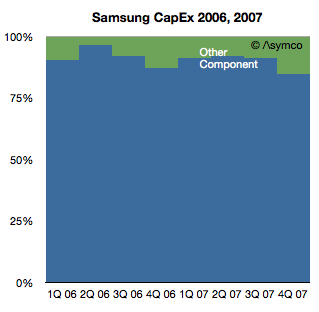

从 2008 年开始,三星的资本支出都只报总额。为了进一步探寻,Asymco 分析了 2006 年到 2007 年间,三星的资本支出结构,得到图五:

然后,他将半导体部门(包括内存以及 System LSI 两部分)和 LCD 部门的资本支出合并,用“compnents”表示两者资本支出份额之和,得到图六:

从图六可以发现,“compnents”占据了 91% 的开支,而消费电子以及电信部门的支出仅占总额的 9%。而电信部门所获得的投资最少,仅占 2%。

此外,还可以观察到,在经历 2008 年、2009 年收缩投资之后,三星 2010 年、2011 年的资本支出增长十分迅速。与此同时,公司的收入增长也变得十分迅速。

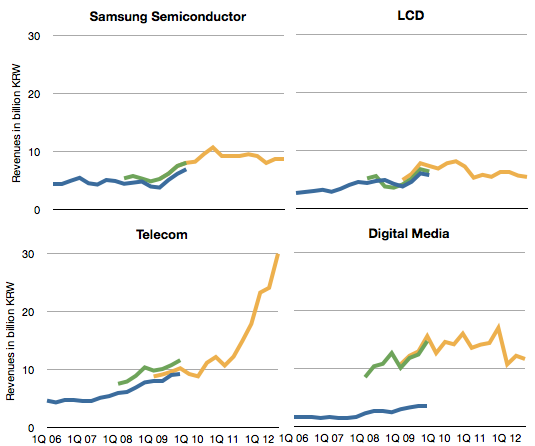

图七展示了三星各个部门的收入增长,其中电信部门成为收入的主力(Asymco 在该图中采用了三种不同的统计方式,蓝线表示母公司数据、绿线表示综合数据、黄线则表示基于 K-IFRS):

Asymco 统计了 2006 年以来、2008 年以来三星各个部门的收入以及资本支出的增长,得到一个结论:公司的资本支出依然与半导体部门有关。半导体的生产所需要的资本要比组装设备、消费级电子产品多。

总结

巴伦周刊此前撰文一篇,讲述苹果与三星各自的竞争优势。他们认为苹果目前开创了平板电脑市场,因此宁愿牺牲一点利润率,来换取更多用户。而苹果“锁定用户忠诚度并让其不断回来购买更多产品的能力”,完全可视为一家“股本回报率高达43%的制药商”。对于三星,巴伦周刊认为,发展中国家对智能手厂商越来越重要,而三星的产品以较低的价格,能够在占领更多新兴市场份额。分析师们设定三星股价的目标,比目前股价要高出 31%。

Asymco 帮助我们一窥三星全貌,显然三星的未来增长越来越依赖智能设备的销售,而半导体制造虽然没有为公司提供较大的收益,却是三星垂直化制造不可分割的重要部分。James Allworth 的分析则让我们看到,苹果与三星真正要角力的地方,不在于产品的设计,而是双方的运营能力。