投资苹果还是投资苹果的供应商,这是一个问题

自从苹果上一季度财报出来以后,苹果可谓捷报频频,先是传言超过诺基亚成为全球最大智能手机厂商,并在上周五三星财报出来后得到证实;然后是被人发现比美国政府还有钱,手中的 762 亿现金竟比美国财政部手里的现金多出 24 亿;然后又有调查机构的数据发现苹果卖手机挣的钱比 HTC、三星、诺基亚、SONY、摩托罗拉挣的加起来钱还要多;然后是它的股价几番突破 400 美元关口……

好消息听多了,会有一种泡沫的幻象。投资股价不断创新高的苹果,还是投资与苹果利益攸关的苹果供应商,这是一个问题。苹果过去 10 年定义了各种消费电子的标准,包括音乐播放、智能手机、平板电脑等等。苹果通过卓越的产品建立了一种“光环效应”(halo effect),培育了一套完整的生态系统,让上游供应链厂商们为它的新产品提供零配件。苹果的上游供应链,则有一种“衍生投资”的别样魅力,投资它们能感受到苹果的脉动。到底投资哪一个,《福布斯》专栏作者 Darcy Travlos 有几点提示。

1,苹果控制了供应链。

当人们赞美苹果的产品和财报的时候,人们忽视了另一个因素:苹果高效的供应链管理能力。苹果的财报一次又一次出乎人们意料,它的利润率从 2006 财年的 29%,已经上升到 2008 年财年的 35%,2011 财年可能创下 41%的新高。苹果强大的赢利能力,使苹果供应商们产生一种“光环效应”——苹果有源源不断的订单,有明朗的利润前景,紧紧地依附在苹果身边。可以猜测,苹果利用了这一优势,在与供应商的谈判中能获得了有竞争力的零配件采购价格。

2,苹果每股利润高于上游供应链厂商。

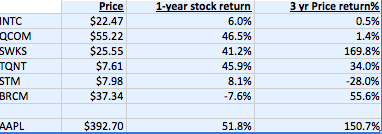

换句话说,由于回报高,购买苹果股票比购买苹果供应商们的股票更便宜。下表中比较了苹果和主要供应商英特尔(INTC,Intel)、高通(QCOM,Qualcomm)、思佳讯(SWKS,Skyworks)、三胞半导体(TQNT,TriQuint)、意法半导体(STM,STMicroelectronics)、博通(BRCM,Broadcom)的每股收益。

可以发现:

- 2010-2012 年,苹果每股盈余(EPS)年增长率可能达到 100%,苹果供应商的增幅在 10%-50% 不等。

- 2010-2011 年,苹果每股盈余成长(EPS Growth)是 1.09 美元,远高于其供应商;即使是 2011-2012 年,其每股盈余成长 0.17 美元也高于其供应商。

- 由于苹果价格利润比(P/E Ratio)并不低,价格利润比除以增长速度后,苹果股票每上涨 1 美元投资者只需支付 0.6 美元。

从长期来看,苹果股票比供应商股票更有吸引力。

3,苹果长期回报率高于供应商,而且稳定。

从下面这个表来看,苹果 1 年期股票和 3 年期股票回报率较高,且一直保持稳定。

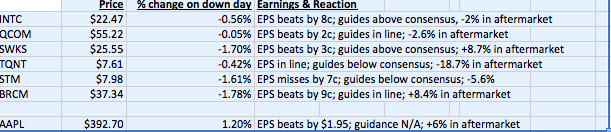

4,苹果每次新财报发布后股价稳定。

来看看这个表,苹果每个财季新财报发布后,资本市场苹果供应商的反应要大于苹果公司。

苹果的供应商为投资者提供了周期性机会,苹果提供了长期稳定、合理回报的投资机会。哪个更有吸引力,由投资者判断。

via forbes