股权战争:一个阿里巴巴的故事

本文作者:何文蔚,有律师和会计师执照,从事并购投资工作,尝试用最基本的商业逻辑去分析公司战略和各种并购事件。

本文是作者上周与朋友们分享股权战争的文字稿,主要是基于公开的媒体信息,加上个人的揣测来演绎。

本分享分为三部分,第一部分是为什么讲这个话题,第二部分是简要说说这个技术处理后的阿里巴巴故事,第三部分就是指出阿里巴巴故事中被忽略的核心问题。

一、从并购投资到股权战争

如果从地盘来讲,并购投资在法律行业多数是属于资本市场业务,而股权战争多数就是争议解决业务了。

对于大部分的小朋友和合伙人而言,任何公司不过是一个项目中的主体。以我的经验来讲,投资方的管理层和投资经理基本上是不会告诉律师和会计师真实的投资动机,只会讲一些冠冕堂皇的废话。(我就是这样和项目律师和会计师沟通的)

因此,对于中介机构来说,为什么投资这个项目、这个项目交割后发展怎样,他们其实并不了解,也不可能了解。也就是说,中介结构的视角下,公司的发展历程就是一连串的碎片化的切片。(如果你想从律师或会计师转战投资经理的话,这种视角的缺失是相当令人遗憾的。)

本次分享就试图用阿里巴巴作为例子,讲述一个完整的故事,让大家明白事情的前因后果(注:仅仅是我认为的前因后果)。这种完整的视角对于大家做尽职调查、交易框架设计才是至关重要的。

二、股权战争:一个阿里巴巴的故事

阿里巴巴的故事,首先是十八罗汉的故事。1999 年,就是这十七个人和马云开始一起奋斗,直到 2015 年的今天。其中最为关键的就是,蔡崇信找到了马云(注意:并非马云找到了蔡崇信)。至于蔡崇信是谁,大家可以自行谷歌啦。

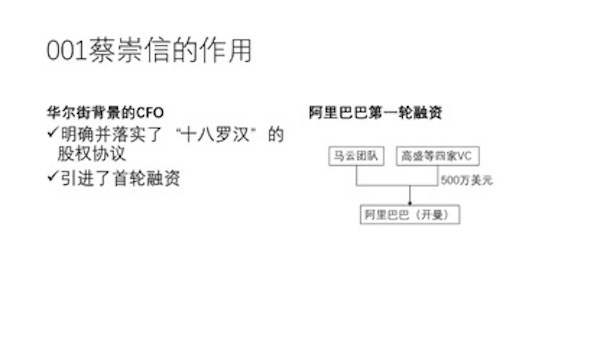

蔡崇信在开始阶段做了两个事情:

- 以股权协议把十八罗汉捆绑在一起(其实也就是某种程度的合伙协议,之后大家会知道这个行为的重要性);

- 令到高盛、Investor AB、新加坡政府科技发展基金等 V C投资阿里巴巴 500 万美元。

对于 1999 年的中国创业者而言,如果非海归派,马云的英语演讲能力的确为阿里巴巴在海外融资的情况下赢得了不少优势。不过,英语说得好,并不会直接导致了孙正义的投资。

个人认为,合理的信用背书链条是:蔡崇信——高盛等 VC 投资第一轮——孙正义等投资第二轮。

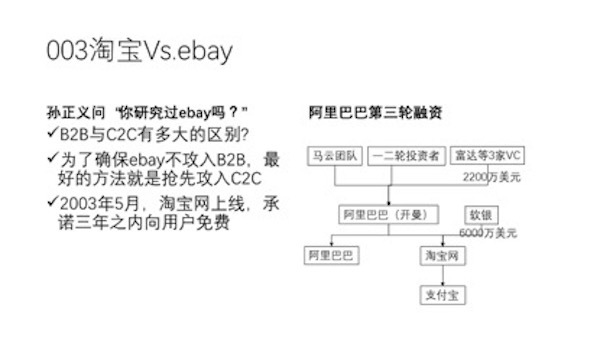

江湖传闻是,2002 年底马云和孙正义的密谈,彻底改变了阿里巴巴的战略和中国的电子商务生态。当时,孙正义问马云“你们研究过 ebay 吗?”当时马云觉得“ebay 就是 C2C,而阿里巴巴是 B2B,有点河水不犯井水的感觉”。

不过,如果大家认真思考一下,C2C 的系统做 B2B 有什么难度?!而且以当时 ebay 和阿里巴巴的品牌、技术和资源的差距,如果 ebay 进入中国 B2B 领域,然后就没有然后了。

2003 年,马云团队的战略决策是,只有首先进攻 C2C,才能保证 ebay 不进攻 B2B。换言之,马云团队其实想在 C2C(即日后的淘宝网,免费的 C2C 业务)采取烧钱式价格战,根本不是为了淘宝网日后的盈利,而不过是为了最大限度冲击 ebay 的中国 C2C(即 ebay 易趣,收费的 C2C 业务)。

问题是阿里巴巴已经没有金钱去孵化 C2C 业务,所以需要和投资者沟通这个焦土政策(在淘宝网烧钱就是为了保证阿里巴巴网的盈利不受影响,以便阿里巴巴网超过临界点,淘宝网就功成身退)。结果,2200 万美元主要是用于阿里巴巴网,而 6000 万美元则是用于淘宝网的自杀性袭击。

当淘宝网以承诺三年免费的方式上线,ebay 中国是以 10 倍于淘宝网的投资来对抗淘宝网,自然没有剩余的时间、精力和资源去开发中国 B2B 业务。不过,当 ebay 中国的经理人团队权限过低,重大决策都要美国总部确定,即便是 10 倍资源,也慢慢陷于下风。

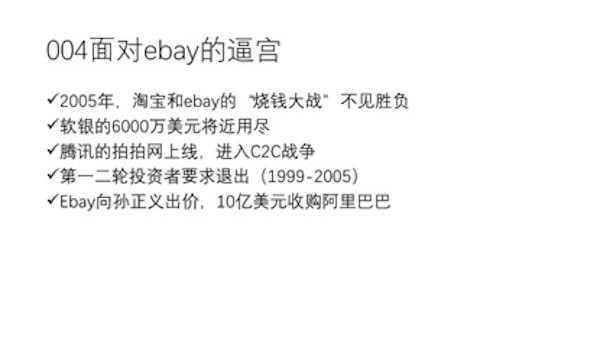

如果说,淘宝网自杀性袭击是马云团队所经历的第一关,那么,ebay 的恶意收购则是马云团队所经历的第二关。

这种并购同行业竞争对手的,只要你充分相信人性,被收购的公司和品牌是一定会被凌迟肢解,绝对不可能有什么“1+1>2”的公关谎言。

- 2005 年已经是第一二轮投资者的第五第六年,是必须要求退出的年份;

- 淘宝网和 ebay 易趣不见胜负,而腾讯用拍拍网加入 C2C,令到阿里巴巴不得不为 C2C 业务继续追加投资。

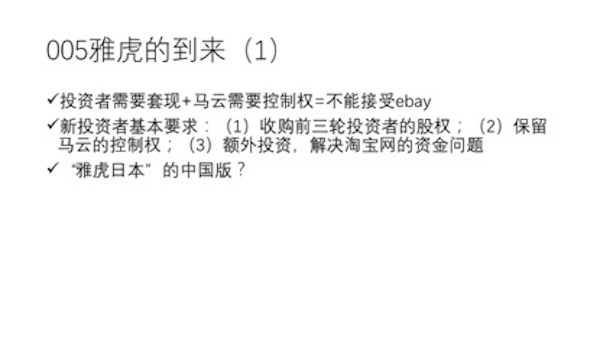

ebay 希望用 10 亿美元去收购阿里巴巴,彻底终止这场中国 C2C 烧钱大战。而马云团队在当时根本不可能有钱去回购股权,只能寻求非 ebay 的产业资本去平衡这些金融资本。

能够满足马云团队和软银的要求,最后就指向了雅虎这个投资者。雅虎日本就是雅虎把日本业务出售给软银并由软银负责运营,这次雅虎中国的运营也如同之前雅虎日本一样每况如下,是不是也可以复制之前的路线图呢?

最终马云团队和软银成功说服了雅虎的管理层和董事会,进行了中国互联网历史上最为复杂且精妙的交易(没有之一)

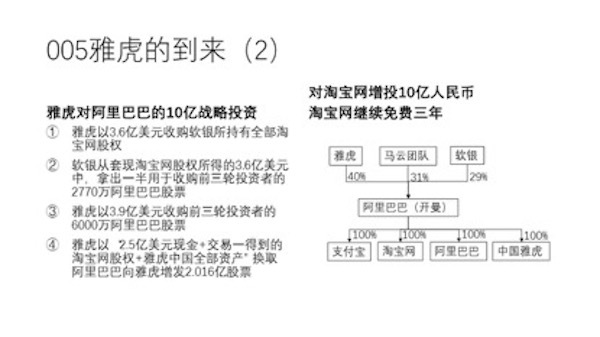

第一步,雅虎收购了软银持有的全部淘宝网股权,令到软银可以实现了退出,对淘宝的投资形成了盈利;

第二步,软银和雅虎,共同收购了前三轮其他投资者所持有的部分阿里巴巴的股权,这一方面实现了其他投资者的套现退出,另一方面软银并没有花一分钱(用淘宝网套现的现金的一半)却增加在阿里巴巴的持股;

第三步,雅虎用“现金+淘宝网股权+雅虎中国”换取了阿里巴巴的增发,这一方面把雅虎中国剥离出去(其糟糕业绩不再影响雅虎财报),另一方面阿里巴巴也得到 2.5 亿美元的现金,用于烧钱大战。

这个交易框架,完美地实现了不同投资者的不同诉求:

- 前三轮投资者套现退出;

- 软银实现了部分套现退出,并无须动用现金就增加了在阿里巴巴的持股量;

- 雅虎成功剥离了雅虎中国,转换成为了阿里巴巴的持股;

- 阿里巴巴获得了 2.5 亿美元的现金;

- 马云团队保持了控制权。(每次我看到这个交易框架,都只能惊讶不已。)

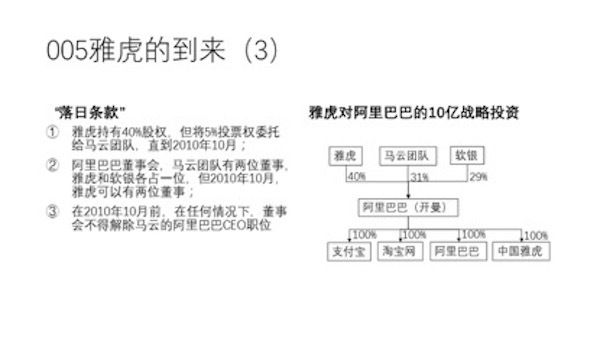

为了保持控制权,交易框架中还专门设计了:

在 2010 年 10 月之前,马云团队是控制了 36% 表决权,雅虎和软银分别是 35% 和 29%,但大部分的权力是授予了阿里巴巴的董事会。不过,同样在 2010 年 10 月之前,阿里巴巴有 2 位董事,雅虎和软银各有 1 位,这样的董事会实质上也是瘫痪的,不可能通过任何不利于马云团队的决议的。也就是实质权力是掌握在管理层,而马云的 CEO 职位在 2010 年 10 月前不能被解除。换言之,马云团队的控制权在 2010 年 10 月之前基本上不会被挑战了。(这点对于支付宝战争有重大的影响。)

也就是说,雅虎和软银给了马云团队不受制约的五年的时间。

就在这五年之中,淘宝网不仅仅完成了焦土政策,成功地让阿里巴巴网成为了 B2B 的霸主并成功上市,同时更是令人惊讶地打败了 ebay,抢夺了 C2C 的霸主地位(马云团队和投资者在投资淘宝网的时候并没有预料到这点)。更为重要的是,马云团队培育了支付宝这个大杀器。

相反而言,大股东雅虎反而就不太好了。2008 年差点被微软收购,其实马云团队估计也会被吓怕了。大家不妨想想被微软收购的公司的下场是怎样,估计马云团队也就是这样了。不过,也提醒了马云团队“2010 年 10 月”是迟早会来的,雅虎和软银要干的事情也迟早会干的。那是不是先下手为强?

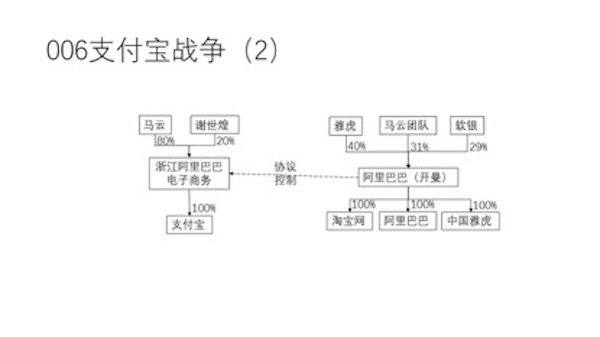

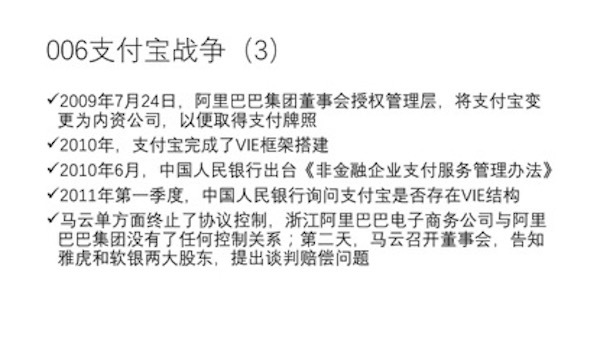

关于支付宝战争,根据双方事后的官方公布,支付宝的 VIE 结构是雅虎和软银同意而马云团队去搭建的,所以就不存在马云团队“盗窃”一说。

问题的核心是,为了取得央行的支付牌照,马云团队的确单方面终止了协议控制,保证完整地符合中国的法律法规的要求。不过,一旦终止了协议控制,支付宝就再也与阿里巴巴没有任何关系,从这方面来说马云团队的确“盗窃”了阿里巴巴公司的财产。

如果大家还记得“2010 年 10 月”的条款,在支付宝战争之前,雅虎当时并没有行使相关权利,也就是说,支付宝战争期间股东会和董事会是无法有效制衡马云团队的。也正是在这种情况下,雅虎只能选择了和马云团队进行媒体大战。

不过,赔偿谈判也是秘密进行中。

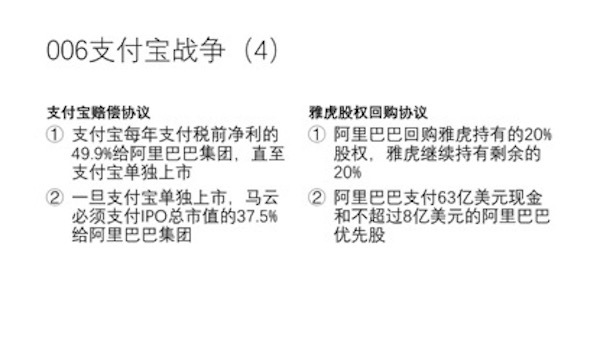

最后,达成了支付宝赔偿协议和回购雅虎股权协议。目前,没有证据证明,马云团队是通过终止支付宝的协议控制来强迫雅虎和软银开始谈判并获得了有利于马云团队的协议,但实际上是达成了这种的结果。从此之后,马云团队的控制权就再也无法被挑战了。

三、可能被忽略的几个值得思考的问题

- 十八罗汉愿意一起走

这个可以是最为匪夷所思的一个问题。对比其他中国互联网公司,创始人团队是最为庞大的,但却是最为稳定的,十八罗汉至今没有出现任何的内讧,在阿里巴巴的风风雨雨中一直保持着一致行动。

这点我只能推测与蔡崇信一开始的“投名状”有关系(解释了各自的权责利以及各自的分工,同时这些人也一致信守当时的承诺)。一般而言,我们都是关心创始人团队与投资人的关系,但是我们是否遗忘了创始人团队内部的关系,怎样分配权责利并协议化才能稳定创始人团队并十几年保持一致行动才是我们值得思考的。

任何股权战争,创始人团队分裂或者创始人缺乏团队,就必然最终丧失控制权。人不是每时每刻都是善良的,所以我们相信制度的力量,但只有好的制度才有好的力量。

- 不同投资者的诉求和创始人的诉求从来就不同

ebay 之所以可以逼宫,某种程度是看准了前三轮投资者在五六年的投资周期内必须退出的周期,也就是说风险投资者是需要在一定周期内获得盈利的,有时甚至是以牺牲被投资企业为代价的。

对于 ebay、雅虎、Google 或者微软这些产业资本,对于盈利周期并非十分看重,反而会看重产业整合,究竟参股或收购的目的是为了消灭竞争对手(如 ebay 试图收购阿里巴巴)还是为了获得特定资源(如 Google 收购摩托罗拉),最终被投资公司也是难脱被肢解的命运。

如果在股东会和董事会层面,有效平衡金融资本和产业资本的力量,则是公司管治中的核心问题。

- 凭什么赢得支付宝战争?

如果你是法律背景的投资经理,超过 90% 是不敢发动支付宝战争的(财务背景的是超过 70%)。我们的合规意识是告诉我们需要有契约精神,但是如果违约成本远远低于守约成本呢?例如,我们是否应该建议管理层单方终止协议控制,以迫使两大股东坐下谈判?如果我们不能跳出这样的框框,又如何有这样的创造性解决方案呢?

更为重要的是,为什么雅虎和软银不和马云团队斗到鱼死网破呢?首先是为了保证支付宝能够获得支付牌照,其次是,如果剔除了马云团队,又是否可以有管理层可以凌驾这个阿里巴巴帝国呢?尤其是十八罗汉一致行动的情况下,雅虎和软银根本没有在管理层有任何的代理人的情况下。

阿里巴巴是一个有趣的股权战争案例,双方都是极其理性地在现有框架的情况下最大限度去争取自己的权益,斗而不破。