银行也做校园贷,但除了“裸贷”,你对校园贷的了解有多少?

10G “裸条”信息的泄露,曾把校园贷推上了风口浪尖。只是借了几百元而已,最后可能因为“利滚利”滚出几万元的债;还不上了?这些平台可能会将当初借款时的“裸条”信息泄露或者出卖,强迫借款的女生“肉偿”。

在校园贷中,这样的乱象比比皆是。2016 年,银监会和教育部曾多次发文,要求对校园贷的乱象进行整治。如今,除了政策上的“围堵”,对校园贷市场的规范有了新方法。

5 月 17 日,建行广东分行发布了首款针对在校大学生群体量身定制的互联网信用贷款产品——“金蜜蜂校园快贷”。据悉,这款产品为纯信用贷款,授信额度在 1000-50000 元之间,年利率为 5.6%。

同一天,中行也发布消息称将推出名为“中银 E 贷校园贷”的产品,主要为高校学生提供小额的中长期循环贷款。初期贷款周期最长为 12 个月,未来可以延长至 3-6 年;中行还会提供宽限期服务,在宽限期内只用还息不用还本。同时,贷款不含手续费,最高额度为 8000 元。

相关人士透露,除了中行和建行之外,未来将会有更多的银行和正规金融机构迈入校园金融领域,为校园贷的规范化提供可能。

校园贷:借款一时爽,还款愁断肠

如果你利息还不上的话,就让我们开心下,至于怎样开心么,你懂的。

一名刚满 18 岁的女大学生,因为在校园贷中借了数万元还不上,凌晨被逼债人带到浴场催债,连上厕所都有人跟着。为了还最初的借款,她曾经被迫在多家公司借款,拆东墙补西墙,最初的 2 万元欠款最后变成了 25 万,而她也在“裸条”的逼迫下不堪重负,最终只能求助于家长。

不过与其他深陷非法校园贷的学生相比,她还算是比较幸运的。

2016 年 3 月,河南牧业经济学院大二学生郑旭,因为迷恋足球彩票,在输光生活费后开始用网络贷款,最终欠下 60 多万元债务无力偿还,选择跳楼自杀。

今年 4 月,厦门华夏学院的大二女生如梦(化名)因卷入“裸贷”,并在多个校园贷平台欠款累计数十万,最终选择在宾馆自杀。

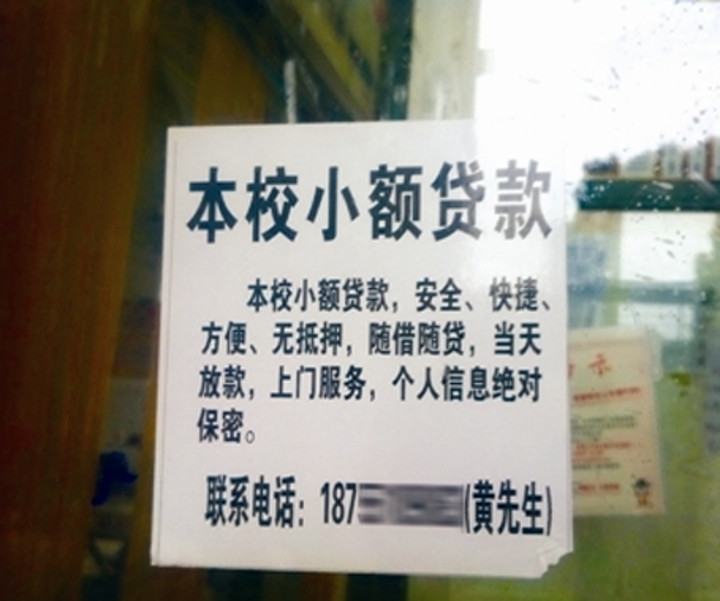

(图片来自:新浪新闻)

这样的事件可能会让初见的人觉得不可思议,但这正是不良校园贷野蛮生长的一个缩影。

根据记录,2013 年校园贷首次进入大学,2014-2015 年进入爆发式的发展阶段,仅 2015 年就有多达 108 家校园贷入场。

曾有学者将校园贷分为“P2P+分期购物”、传统电商平台提供的购物信贷服务(如蚂蚁花呗、京东白条等)以及纯 P2P 贷款三种模式。其中,前两种属于消费贷,后一种则是现金借贷。

这些校园贷产品,多是看准了如今的大学生“想要消费升级却没有相应的消费能力”的痛点:周围的朋友都在用 iPhone,买不起的我可以分期买啊;网上都说每个女生都应该有一只迪奥 999,但只买一只太少了,斩男色、姨妈色、西柚色我都想来一只……

但与日益膨胀的消费欲望相对应的,是这些在校学生没有独立、稳定的收入来源,社会经验比较欠缺,也没有金融风险意识。

因此结合力度很大的地推和线上营销推广,校园贷以分期付款和低门槛甚至零门槛借贷的方式,吸引了很多大学生“入圈”。据统计,2015 年我国面向大学生的互联网信贷规模为 260 亿元,而到了 2016 年,这一数字突破了 800 亿元。

(图片来自:新华网)

然而在这些校园贷平台中,有很大一部分都存在着监管不力、涉嫌非法运营等问题。

有的平台,打着“内部有人、贷款不用还”的名号进行传销性质的贷款;有的平台,表面看是互联网借贷,实际上借款利率早已超过限制标准,是名副其实的高利贷;还有些平台,用“裸条”的形式贷款,出现了多起胁迫裸贷女大学生“肉偿”的事件。

这些非法校园贷引起的乱象,不仅给一些盲目的大学生带来了困扰,还扰乱了正常的互联网金融秩序。

我也不想裸贷,但真的无处可贷

需要提供“裸条”,还款利息高,不是没有人不知道校园贷存在的风险。不过在侥幸心理之外,这些渴望超前消费的在校学生并没有太多正规的贷款途径可以选择。

早些年,多家商业银行机构曾针对在校大学生推出了一系列信用卡产品。只要提供有效的个人信息,银行即会根据情况提供不同的信用额度。

不过由于大学生拖欠信用卡的概率不断提升,2009 年,银监会发布了《关于进一步规范信用卡业务的通知》,进一步收紧了银行对大学生发放信用卡的业务。

在 2011 年颁布的《商业银行信用卡业务监督管理办法》中,对向学生发放信用卡也有严格的规定:

发卡银行不得向未满十八周岁的客户核发信用卡(附属卡除外);

向符合条件的同一申请人核发学生信用卡的发卡银行不得超过两家(附属卡除外);

在发放学生信用卡之前,发卡银行必须落实第二还款来源,取得第二还款来源方(父母、监护人、或其他管理人等)愿意代为还款的书面担保材料,并确认第二还款来源方身份的真实性。在提高学生信用卡额度之前,发卡银行必须取得第二还款来源方表示同意并愿意代为还款的书面担保材料;

商业银行应当按照审慎原则制定学生信用卡业务的管理制度,根据业务发展实际情况评估、测算和合理确定本行学生信用卡的首次授信额度和根据用卡情况调整后的最高授信额度。学生信用卡不得超限额使用;

发卡银行在任何教育机构的校园内向学生开展信用卡营销活动,必须就开展营销活动的具体地点、日期、时间和活动内容提前告知相关教育机构并取得该教育机构的同意。

虽然并未明令禁止,但实际上学生申请到有一定额度的信用卡的门槛确实越来越高。很多银行发放的学生信用卡,名为信用卡,实际上多为“零额度”,只支持先存款后消费,无法满足大学生透支消费的需求。

这给借助互联网的东风发展起来的校园网络贷款,提供了很大的发展空间。

今年 4 月,在银监会召开的一季度经济金融形势分析会上,银监会主席郭树清表示,对于非法校园贷现象的整治,银监会及银行业也负有不可推卸的责任。

社会批评我们银行对大学生的信贷业务服务不到位,他们找不到地方贷款就找网络或者社会上的高利贷。

他强调,商业银行应该研究如何“把正门打开”,把对大学和大学生的金融服务做到位。

于是就有了前文所说的中行、建行等“正规军”的入局。在 2016 年国家密集出台政策、大力整顿不良校园贷行为的背景下,商业银行的“正规校园贷”产品,也许能在一定程度上提供较为规范的校园贷款途径。

苏宁金融研究院高级研究院薛洪言曾在接受媒体采访时指出,与网贷平台的校园贷产品相比,银行推出的校园贷在利率、费率上有很大优势,更加温和的催收手段也更容易被借款人所接受。不过因为银行更注重风控,所以在准入门槛、申请流程和授信额度等方面,要求会更加严格一些。如果通过这种途径借款逾期不还,将会被央行的征信系统所记录。

想知道央行的征信系统有多重要?关注爱范儿(微信号:ifanr),回复「征信」获取文章来了解。

他还认为,未来的校园贷市场将主要由银行业金融机构和电商巨头来主导,前者有资金成本优势,后者有消费场景优势;而一些网贷和分期平台,将逐步淡出这个市场。

监管的靴子虽已落地,但见成效仍任重道远

2016 年 4 月到 2017 年 4 月的一年间,银监会和各地金融监管机构曾连发数道“令牌”对校园贷进行整治。

根据网贷之家的不完全统计,截至 2017 年 2 月底,虽然比 2015 年顶峰时期少了 47 家,但全国目前仍有 74 家互联网金融平台在开展以消费分期和 P2P 网贷为主的校园贷业务。

(图片来自:微 E 贷)

而推出校园贷产品的商业银行,其产品种类和覆盖范围也还比较有限。

如此来看,距离银监会心目中的“弃偏门、走正门”的实现,还尚需时日。

最关键的,对很多选择网贷平台进行贷款的学生来说,他们对于信用借款所面临的风险认识并不充分。就连“借呗”、“花呗”这些由看上去比较有保障的大平台推出的网贷产品,也存在着使用风险。

关注爱范儿(微信号:ifanr),回复「贷款」,看看随便使用互联网小额贷款会有哪些风险。

就连我们口中的“正规军”——各大商业银行,在面对业绩压力时,也就顾不得风险管控了。一位知情人士透露,某些银行在信用卡指标无法完成时,就会跑去校园“推销”,也根本不会去理会前文提到的“向学生发放信用卡的限制”。

因此,如果真想实现对不良校园贷的整治,还需要各方来齐心协力解决。

还有一点需要提醒的是,如果还是没有稳定收入的大学生,最好谨慎消费那些超出自己能力范围的商品,无论是让父母替你还,还是自己还,这钱都不是从天上掉下来的。最关键的,如果因为现在的一时侥幸而影响了自己的信用记录,以后贷不了款、买不了房,那就真的得不偿失了。

题图来自:Denver Tent Company