再与芝麻信用一争高下!「微信支付分」悄然上线,疑似腾讯信用分卷土重来

尽管在移动支付领域与支付宝打得难解难分,但微信支付在信用体系建设方面的进展却慢了对手不只半拍,当芝麻分已经深入日常生活各种使用场景时,腾讯的「信用分」还处于犹抱琵琶半遮面的状态。

继去年小范围短暂测试后,近日又疑似以「微信支付分」的名字悄然上线。

▲ 扫码可进入微信支付分开通页面 图片来自:亿邦动力

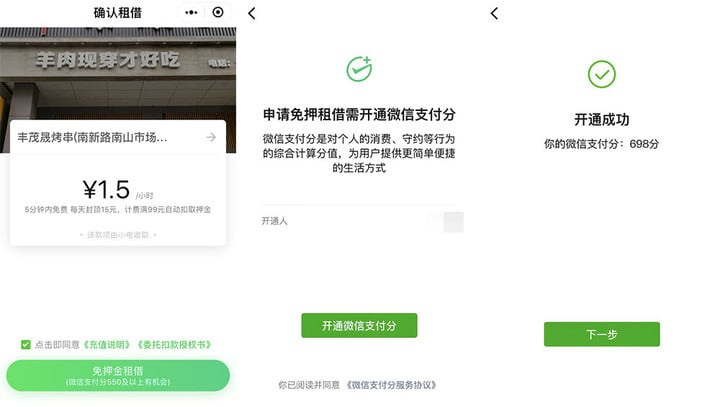

据「亿邦动力」报道,「微信支付分」已在广东部分地区测试有一段时间,10 月份便有网友爆料称在租借「小电充电」共享充电宝时,可开通「微信支付分」免押金。

扫描二维码进入「小电充电」小程序,会出现「微信支付分 550 以上者有机会免押金」的选项,不过经测试,目前仅发现坐标深圳的用户可顺利开通微信支付分,开通后可在微信钱包进行管理、关闭等操作。

根据官方介绍,微信支付分是「对个人的消费、守约等行为的综合计算分值」,主要从「身份特质」、「支付行为」和「守约历史」三个维度进行评定,可通过已接入微信支付的商户所提供的指定服务中申请开通,一个实名身份只能开通一个微信账号的微信支付分。

由此看来,微信支付分并没有独立的开通入口,必须依附于特定的消费场景。

对于普通用户来说,大家更关心的恐怕是微信支付分能干什么?我们暂时没有找到其他适用于微信支付分的产品,参考腾讯信用当初给出的介绍,微粒贷、信用卡申请等应该也是微信支付分未来重要的应用场景。去年腾讯信用推出时,我们在《芝麻信用的头号劲敌来了,腾讯信用分靠什么逆袭?》一文中还提到,腾讯信用可与微信中的电商小程序结合,那么随着第三方支付和小程序的普及,从微信支付分延伸出类似蚂蚁花呗的透支消费工具,亦是一个相当有想象力的空间。

命运多舛的腾讯信用

尽管腾讯一直在不遗余力地推广微信支付和 QQ 钱包,但在个人征信方面却显得相当谨慎。事实上,腾讯早在 2015 年初便成为央行首批个人征信牌照的试点单位之一,同年曾在一次媒体交流会上小范围开放体验内测版的腾讯信用分,「腾讯信用」的官网也挂了好几年,但此后却迟迟未再有动静。

此前有报道称,腾讯征信之所以如此低调,和马化腾不无关系。据说腾讯征信的负责人曾去向马化腾汇报产品情况,却被马化腾叫停:「这样的产品,不就是买卖个人数据吗?」随后马化腾以「保护用户隐私」为由,要求产品停止开发。

不过,小马哥的看法似乎在后来有所改变。在 2016 年的腾讯「云+未来」峰会上,他在演讲中就提到了「腾讯会把每一个用户的信用长期记录下来」,为的是保障合作伙伴的权益。

而随着微信生态逐渐成型,征信体系的缺失无疑成为了它的一大硬伤,建立自家的征信系统也就势在必行了。

腾讯的征信体系第一次出现在公众视野,是 2017 年 8 月,当时的名字还叫「腾讯信用分」,倒是没有地区限制,但平台选择了 QQ,且仅对部分 QQ 超级会员开放,评估维度为社交指数、安全指数、财富指数、履约指数和消费指数,与芝麻信用差别不大。

今年 1 月 30 日,腾讯信用宣布在全国开放公测,但持续时间仅有一天,据《财新》报道,腾讯信用分是因无征信牌照而被央行叫停。

![]()

事实上,不只是腾讯,热闹了许久的芝麻分很长时间以来也是在无照「裸奔」。我们前面提到,腾讯是 2015 年获批的开个人征信业务的试点机构之一,同期获批的还有蚂蚁金服、拉卡拉等巨头。但也仅是试点,个人征信牌照发放却迟迟未有消息。

人行认为,试点机构由于商业利益、竞争关系等,在征信体系建设上出现各自为政的局面,这与人行建立征信体系的初衷背道而驰,因为征信的本意在于信息共享,比如所有的银行都可以查询到用户在人行征集系统的信息,也需要将用户的借贷情况定期上报。

况且,无论是芝麻分或腾讯信用分,或是其他几家的对应产品,都是为自家公司业务服务,背后还有大企业或集团,彼此之间存在利益冲突,这又违背了第三方征信机构的独立性原则。

不过,就在腾讯信用分被叫停不到一个月后,事情有了转机。2 月 22 日,由央妈牵头,芝麻信用、腾讯征信等 8 家公司共同成立的「百行征信」拿到了我国第一张个人征信牌照,解决了信息共享问题。

因此,时隔 9 个月多后,腾讯信用变成「微信支付分」卷土重来,或许与监管的松动有关。

从「腾讯信用分」到「微信支付分」,改变的不只是名字

无论是从上线的平台还是名字来看,「微信支付分」都是以微信为主导的产品,但正如亿邦动力所指出的:「微信支付分究竟代表了腾讯的战略意图,还是微信支付自己独立打造的信用王国还不得而知。」

然而,不管是腾讯还是微信的想法,以微信为中心打造征信体系,面临的困难都不小。

微信的优势在于庞大的用户量和熟人关系链,但若是根据微信支付分的介绍,社交关系又不包括在评估维度内,而微信支付虽然普及,但多用于小额交易,即使是微粒贷,至今也仍未完全开放,在金融数据上的积累显然不如支付宝。

鉴于腾讯没有如天猫、淘宝一样的电商平台可以获取消费数据,这部分数据或许可以从微信接入的京东、拼多多、蘑菇街、美团等电商或 O2O 平台获取,也不排除在未来与京东的「小白信用」打通的可能性,但最终能否实现数据打通还是个问题。

但不管有多难,对于志在打造生态圈的微信而言,建立信用体系是大势所趋。金融领域的争夺绝不只在支付、消费场景上,只有建立征信体系,才能形成真正的壁垒,完成金融服务的闭环。